Стратегия Два Стохастика пользуется популярностью у трейдеров, кто только начинает знакомиться с торговлей на финансовых рынках.

Кроме того, что в стратегии используется один из самых распространённых и популярных технических индикаторов, у неё ещё несложный набор правил, которые делают стратегию доступной для всех начинающих свой путь в торговле.

Как настроить стратегию, какие её особенности и правила торговли, мы разберём в рамках данной статьи.

Настройка стратегии Два Стохастика

Настраивается эта торговая система очень просто. Нужно просто два раза открыть индикатор стохастик, вбив в его окне настроек разные параметры.

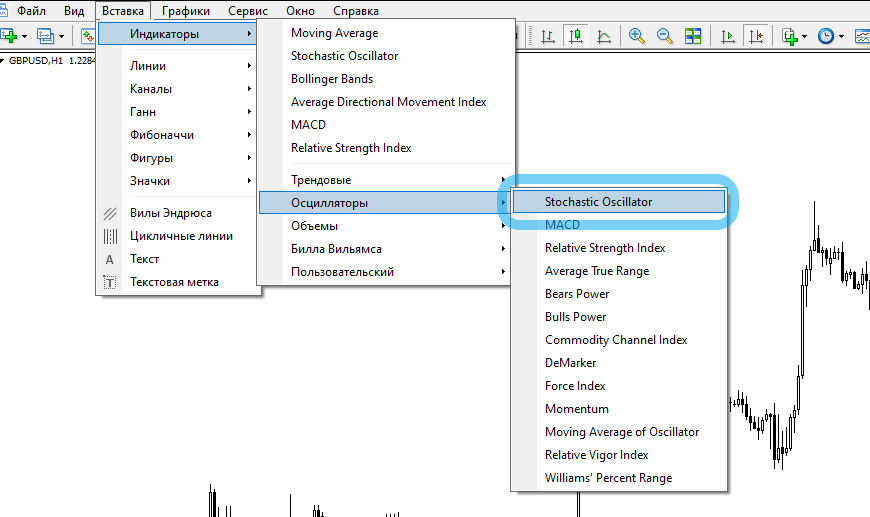

Найти индикатор можно в меню «Вставка -> Индикаторы -> Осцилляторы -> Stochastic Oscillator».

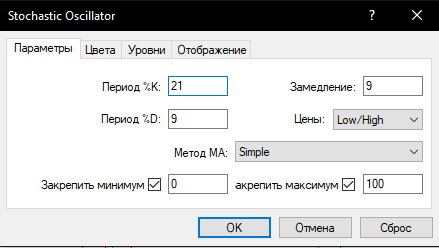

Для первого стохастика нужно задать параметры периодов %K и %D и Замедления — 21, 9, 9.

Для второго — 9, 3, 3.

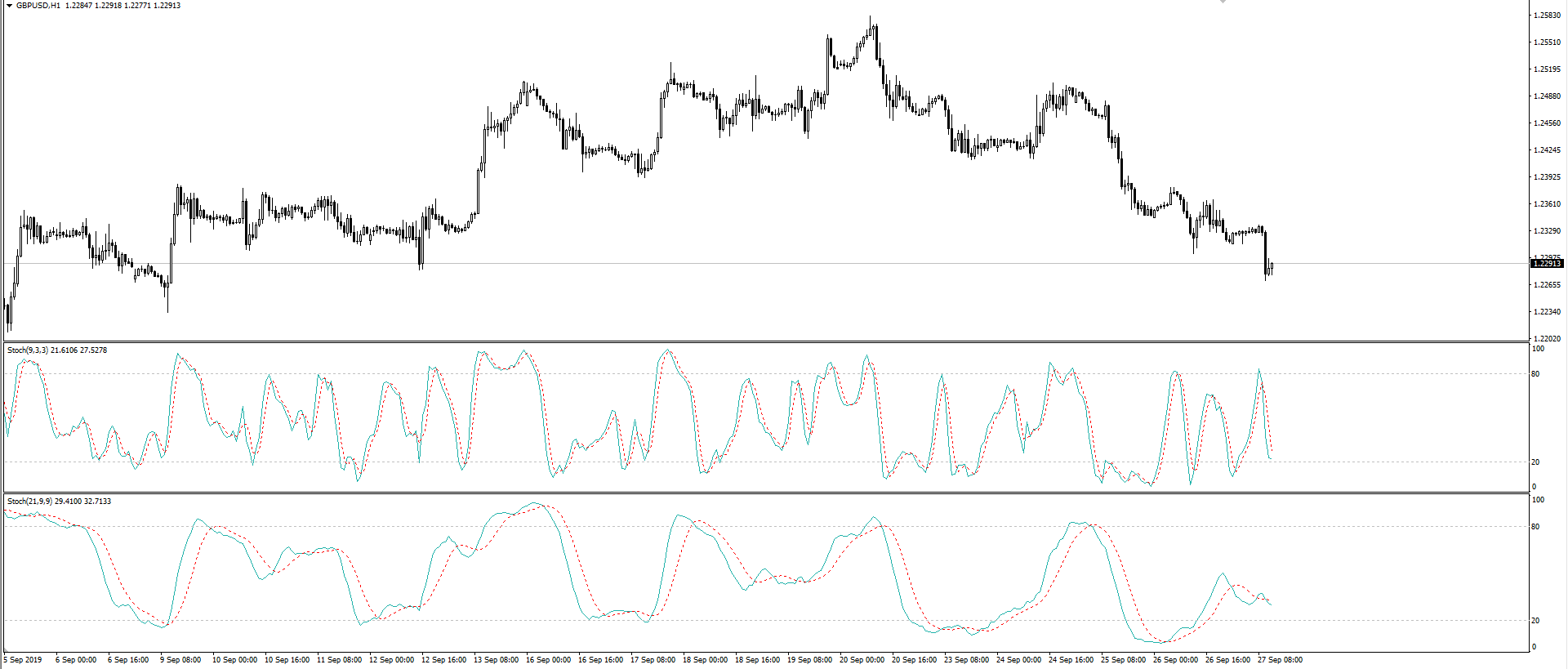

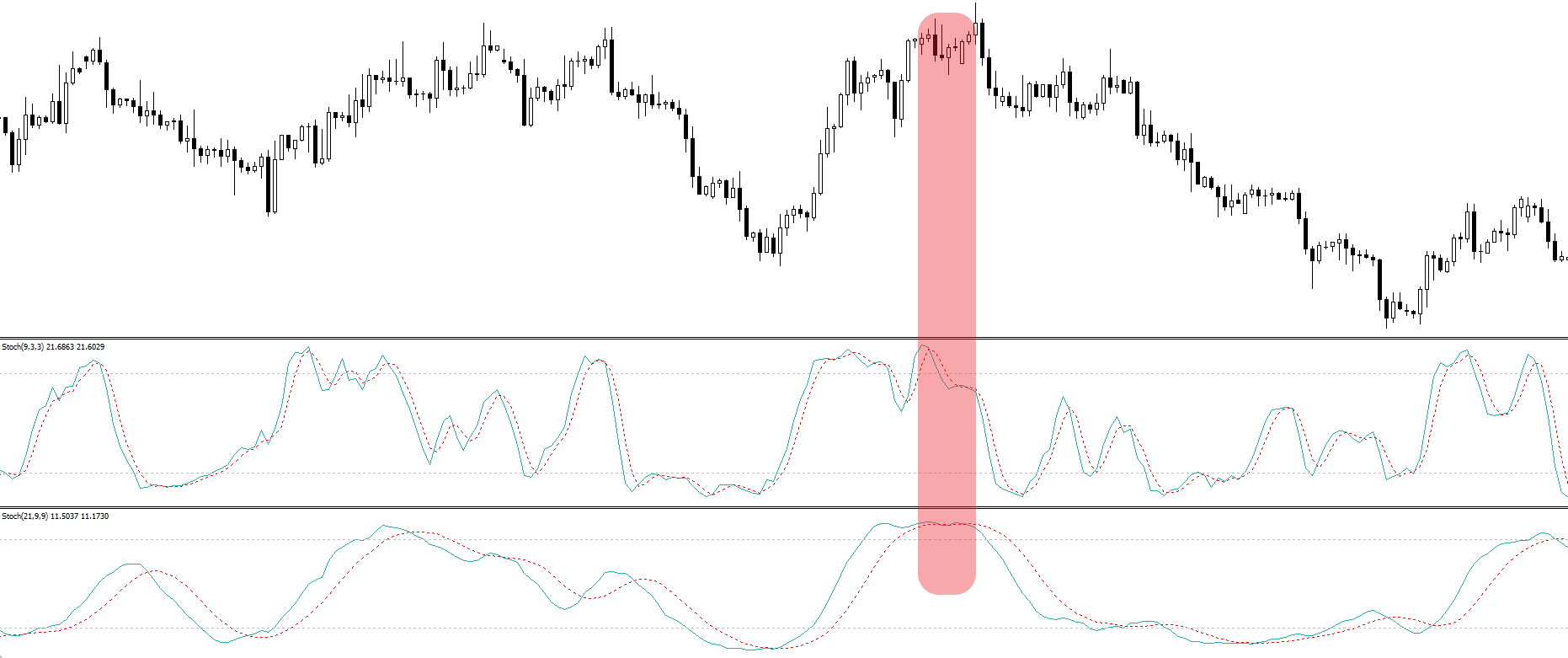

И когда вы нажмёте Ок, под графиком цены у вас будет два отдельных окна со стохастиками, по которым и будет проводиться анализ в рамках данной торговой системы.

Правила торговли

Как видите, один индикатор имеет большую плавность в своих линиях. Он менее чувствителен к изменению цены. С его помощью в системе отслеживаются основные движения рынка, наиболее сильные на том временном интервале, на котором вы работаете.

А использовать эту систему можно на любых временных интервалах. Но для начинающих трейдеров не рекомендуется опускаться ниже H1. Там движения более короткие по времени и больше подчинены внутридневным силам игроков, нежели глобальным усилием крупных участников, которые гораздо лучше отслеживаются на старших таймфреймах.

Стохастик с меньшим периодом обладает большей чувствительностью к изменению цены. Поэтому, можно сказать, он используется как генератор сигналов, а стохастик с большим периодом как фильтр. И рассматривать вход в рынок нужно именно, когда показания от двух этих инструментов говорят об одном и том же.

Для торговли берутся классические сигналы осцилляторов. У стохастика по вертикальной шкале всё, что выше уровня 80, будет считаться зонах перекупленности, а всё, что ниже 20 — зоной перепроданности. То есть, если линии стохастика поднялись выше 80, то рынок, вероятно, уже перенасыщен, и стоит рассматривать возможность его движения вниз. Если же индикатор ниже 20, то с высокой вероятность можно ожидать, что цена может начать расти.

Сигналом на покупку будут служить следующие условия:

- Линии быстрого стохастика пересеклись под уровнем 20 и пересекли уровень снизу вверх, показав выход из зоны перепроданности.

- Линии медленного стохастика также пересеклись под уровнем 20 и направлены наверх.

Заходить в продажи можно при аналогичных условиях:

- Быстрый стохастик после пересечения его линий выходит из зоны уровня 8 и направлен вниз.

- линии медленного стохастика пересеклись и тоже смотрят вниз.

Стоп-лосс выставляется за локальный максимум или минимум рядом с вашей точкой входа.

Выходить из сделки рекомендуется, когда появляется противоположный сигнал. Текущая сделка закрывается, и открывается другая по новому противоположному сигналу.

И ещё момент. Обычно торговые системы, основанные на индикатор, становятся гораздо точнее и результативнее, если к ним добавлять анализ с помощью инструментов графического анализа.

То есть, если от системы стохастиков поступает сигнал на вход, то желательно не бросаться сразу открывать сделку , а посмотреть, действительно ли есть соответствующий контекст, который делает данный сигнал и сделку уместными, соответствующими логике текущего движения.

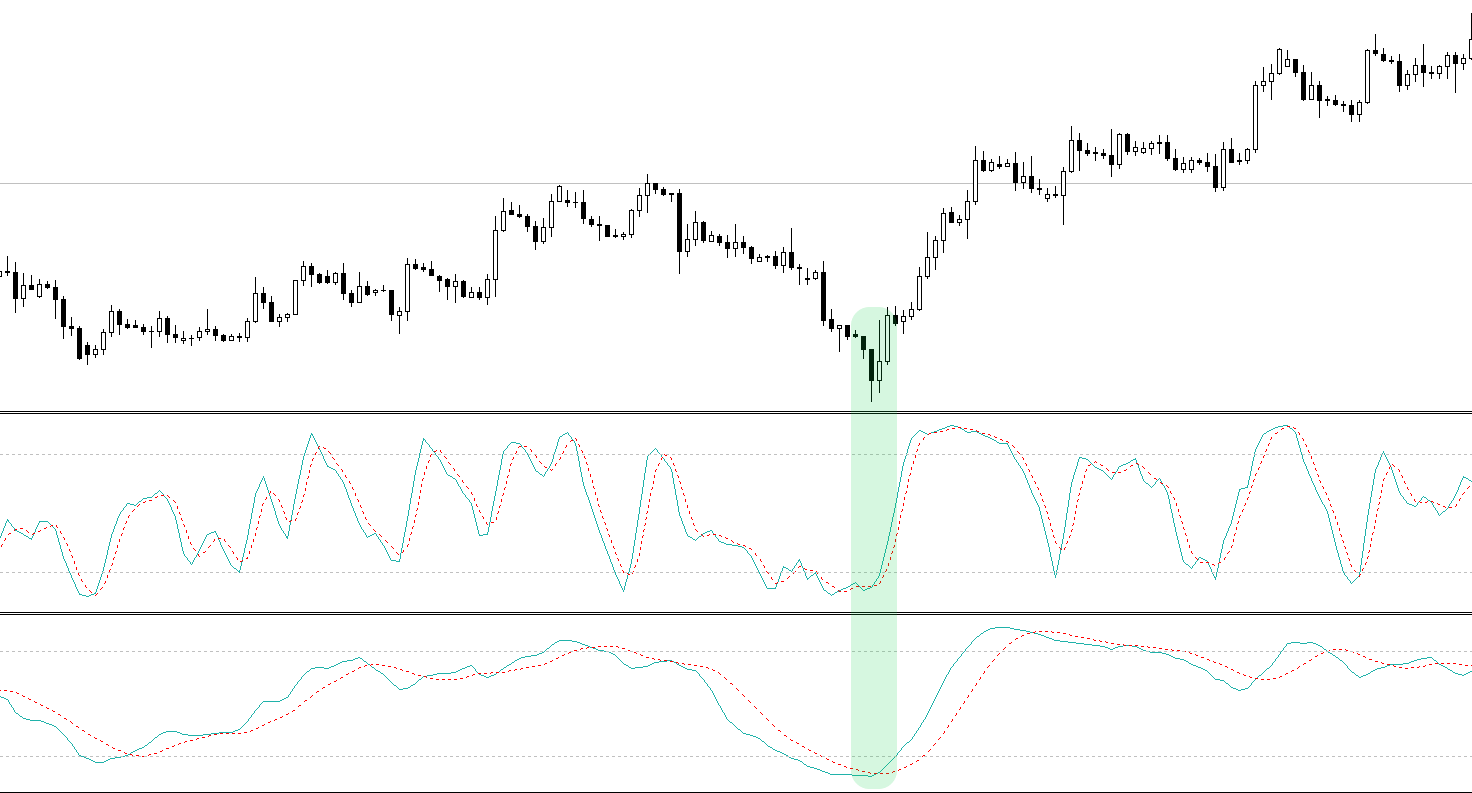

Вот как на примере ниже.

Оба индикатора показывают, что рынок перепродан, и начинается рост. Но если посмотреть чуть левее, то похожих сигналов было несколько, но они оказались ложными, движения вверх не получилось. Стоит ли нам тогда и на этот сигнал реагировать?

Если посмотреть на контекст в целом, то ответ будет положительным. Если посмотреть, то видно, что ранее были признаки инициативы покупателей в виде двух пин-баров с большими нижними хвостами, которые отмечены зелёными овалами. После этого цена ушла наверх, пробив и оказавшись выше горизонтального исторического уровня, отмеченного горизонтальной зелёной линией.

После цена двигалась в небольшом нисходящем тренде, который отмечен трендовой линией сопротивления. Но сильных признаков инициативы медведей, как было чуть ранее с пин-барами быков, не было. Поэтому можно предположить, что это нисходящее движение после пробоя — просто движение на ретест уровня поддержки, на котором и появился сигнал на покупку.

И чтобы входить уверенно, лучше было дождаться, когда цена снизу вверх пробьёт трендовую линию сопротивления, сделает небольшой её ретест, и вот тут уже и нажимать Buy.

То же самое и с выходом из сделки. Не всегда ожидать противоположного сигнала оказывается самым выгодным способом закрыть позицию. Лучше всегда использовать графический анализ.

Если цена доходит до сильного уровня сопротивления или поддержи, и цена показывает на уровень реакцию, и, например, по свечному анализу появляются признаки разворота, то лучше зафиксировать прибыль или хотя бы перенести стоп-лосс в зону безубытка или какой-то прибыли.

В приведённом примере покупка была против тренда. Поэтому когда цена выросла до области, где сходятся и трендовая линия, и исторический уровень, лучше было закрывать сделку. Кроме того, появился и противоположный сигнал, сигнал продавать, от системы двух стохастиков. Но все индикаторы запаздывающие, и выход бы они показали только на большой медвежьей свече, когда цена уже сильно откатила вниз. А, опираясь, на графические уровни и реакцию цены на них, мы могли бы выйти раньше, забрав больше прибыли.

Заключение

Стратегия Два Стохастика подойдёт любому, кто только начинает знакомиться с трейдингом. Она проста в понимании и имеет несложные правила входа и выхода из сделок.

Её эффективность значительно растёт, если сигналы от стратегии дополнять инструментами графического и свечного анализа.

По статистике она даёт порядка 60-65% положительных сделок, остальные закрываются по стопу. И при условии, что величина прибыли по сделке обычно в 2-3 раза превышает размер стопа, то стратегию можно смело назвать прибыльной.

И чтобы она была таковой для вас, если вы решите её использовать, обязательно соблюдайте правила риск-менеджмента, чтобы, например, несколько подряд сработавших стопов не нанесли вам непоправимого материального ущерба.